Em 2020, mercado financeiro brindou à pandemia

Enquanto o mundo aguardava o encerramento de um ano maldito, o cassino financeiro celebrou comissões bilionárias com mercado de dívidas impulsionado por empresas quebradas, e irrigado com rios de dinheiro dos Estados

Publicado 11/01/2021 às 18:41

Por Mauro Bottarelli, no Business Insider, traduzido pelo IHU Online

Na noite de 31 de dezembro passado, nem todos esperaram pela meia-noite tomados por um sentimento de revanche em relação ao ano de 2020 que estava prestes a terminar, quase universalmente catalogado sob a definição de annus horribilis. Para alguns, os 365 dias que se aproximavam do fim mereciam uma verdadeira celebração, um brinde daqueles suntuosos. Para os principais bancos de investimento globais, os 12 meses que o mundo lembrará pela pandemia e pelos lockdowns entrarão para a história pelos resultados recordes que garantiram aos seus cofres.

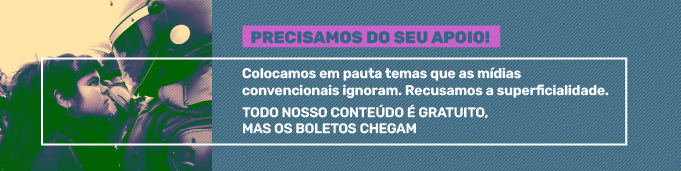

E este gráfico fala por si só:

Trata-se de um estudo realizado pelo Financial Times, com base no qual se evidencia que, apenas pela atividade de subscrição – underwriting – os gigantes financeiros geraram receitas com comissões de algo em torno de 124,5 bilhões de dólares.

Tudo graças ao mais simples e já reconhecido dos impulsos: as compras dos bancos centrais que desencadearam um verdadeiro dilúvio de vendas de ações e de títulos. E isso não é surpreendente, se pensarmos que, a partir de março passado, os institutos centrais do mundo compraram ativos no valor de 1,3 bilhão de dólares de contravalor a cada hora.

Em suma, querendo abandonar por um momento o politicamente correto imposto pelo dramático quadro pandêmico, pode-se dizer com tranquilidade que os bancos centrais inflaram diretamente a maior bolha de ativos que o mundo já viu. A dinâmica, por outro lado, parece evidente.

Com as autoridades monetárias em modo de “torneira aberta” e a economia em uma fase de total impasse (senão de conclamada contração, como em meados do ano passado) por causa da Covid, obviamente as empresas se lançaram em uma operação de financiamento de emergência em grandíssima escala, beneficiando-se precisamente da janela de trégua do prêmio de risco garantida pelos vários Qe.

E eis que, com base no princípio de que todo tipo de negócio financeiro precisa de um subscritor, os bancos de investimento ganharam um capital – quase passivo – simplesmente da comissão recebida pelo seu papel de fiador. Tanto por dívida quanto por patrimônio, em modalidade ecumênica.

Jason Goldberg, analista do Barclays, não tem dificuldade em confirmar o que o Financial Times escreveu:

“Em 2020, assistimos a um verdadeiro salto em massa das empresas na desesperada tentativa de ter acesso ao mercado de capitais para regularizar os seus balanços, diante da incerteza do quadro macro ligado à pandemia.”

E quando fala de massa, Goldberg não exagera. Apenas em 2020, as empresas em nível global geraram um volume de negócios em contravalor ligado ao mercado da dívida de mais de 5 trilhões de dólares, um tesouro a partir do qual os bancos subscritores viram um montante de comissões igual a 42,9 bilhões de dólares se materializar quase sem esforço, 25% a mais em comparação com 2019.

“Muitas multinacionais mudaram completamente a sua abordagem à emergência a partir da entrada em campo dos bancos centrais. Se, no início da crise, elas secavam as próprias linhas de crédito para criar colchões de emergência, a partir do fim de março elas se focaram nas emissões de títulos de longo prazo, a fim de garantirem um financiamento prolongado e de custo irrisório”, confirma o Financial Times na sua análise.

Agora, porém, a bonança parece ter acabado. Ou, pelo menos, está destinada a encolher. Porque se, paradoxalmente, o mundo celebrou a chegada da vacina, uma normalização da situação do mercado pode parecer um desastre generalizado para os bancos de investimento. Em primeiro lugar, porque uma safra de recurso ao mercado com emissões e vendas como a de 2020 dificilmente se repetirá no ano que se inicia.

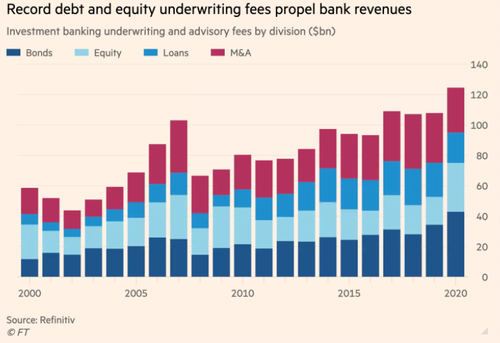

Apenas com a febre das colocações de títulos, como mostra este gráfico

o mercado de ações se beneficiou de um contravalor de 435 bilhões de dólares em 2020, um recorde que varreu do mapa o recorde anterior de 279 bilhões de 2014. E se cerca de um quarto desse capital vinha de IPOs tradicionais, a parte do leão foi comandada pelas SPACs, os veículos de investimento ad hoc que registraram algo como 240 novas entidades no mercado e 81 bilhões em receitas a serem alocadas em futuras aquisições.

E se as equity offering garantiram ao mercado um montante de 300 bilhões de dólares em 2020, somente o movimento das IPOs permitiu que os bancos de investimento vissem aumentar o seu papel de subscrição em 90% e a sua receita para 13 bilhões, a mais alta desde 2000. Ou seja, desde o fim da bolha Dot.com.

No total, o negócio da subscrição de ações gerou receitas de 32 bilhões de dólares em 2020, quase o dobro dos 18,3 bilhões em 2019. Além disso, apesar de uma queda de 10% no negócio das comissões ligadas a processos industriais de fusões e aquisições (M&A), que caíram para um contravalor de “apenas” 29,6 bilhões em 2020, o salto no contravalor ligado a ações e dívida compensou tranquilamente a perda.

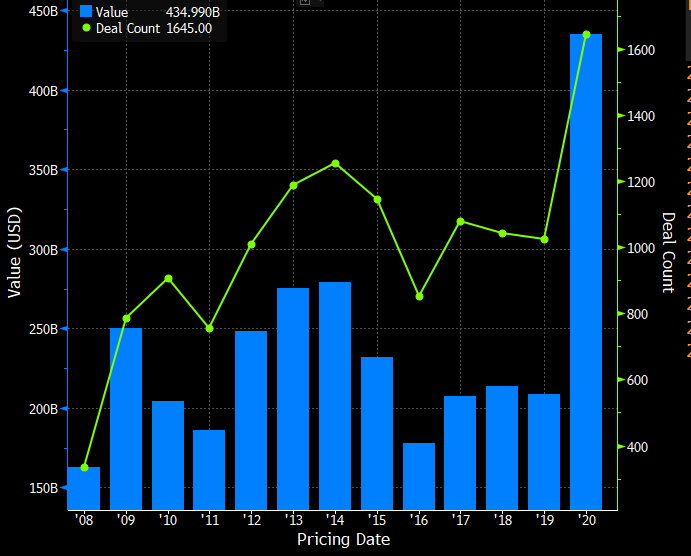

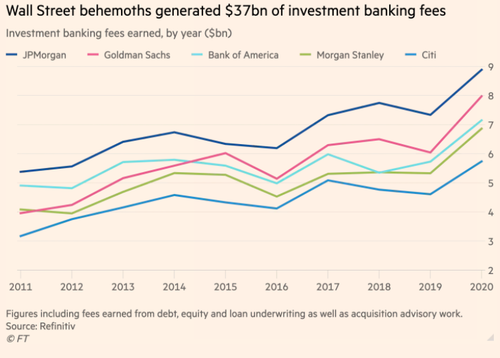

Em favor de quem? Dos conhecidos de sempre, como mostra este gráfico:

Os mesmos JPMorgan Chase, Goldman Sachs, Bank of America, Morgan Stanley e Citigroup, coletivamente, embolsaram 37 bilhões de dólares de comissões bancárias sobre os investimentos, um dos montantes mais altos dos últimos 10 anos.

Em suma, à já conclamada situação “ganha-ganha” garantida por serem líderes de mercado, no ano passado esses sujeitos puderam agregar o benefício adicional da campanha de aquisição permanente dos bancos centrais, aliás um verdadeiro gerador de risco moral na forma de vendas, emissões e colocações. Um paraíso, em síntese. Além disso, a custo quase zero, pois a comissão de subscrição equivale a uma espécie de transposição financeira do selo notarial, um ato meramente formal em tempos em que o mercado já não conhece mais conceitos como risco, rating, fair value. Nem, muito menos e que Deus nos livre, price discovery.

Se a atividade de M&A pressupõe a realização de acuradas due diligences sobre as contas das contrapartes do acordo, aqui muitas vezes se trata unicamente de fazer valer o peso do próprio nome como um selo de uma operação financeira que um mercado ávido por rendimentos, dada a descida em massa abaixo de zero, acolherá de braços abertos.

Mas este outro gráfico:

mostra o outro lado da moeda, o da “necessidade”. Ou seja, o lado obscuro de ser um banco de investimento, o chamado cost of doing business. Nem tão implícito, porque, como descoberto pela associação de advocacy Better Markets, os mesmos bancos de investimento que se beneficiaram com o big buck da bonança financeira do ano passado (mais o Wells Fargo) são os mesmos que, a partir do ano 2000, tiveram que pagar o número de multas e sanções mais altas de todas. Para ser exato, 195 bilhões de dólares. Em suma, em 21 anos, um montante de “contravenções” superior ao que foi pago coletivamente até então.

Talvez, a globalização dos mercados financeiros tem algo a ver com esse aumento das violações? Muitas das quais são sistêmicas e aparentemente estruturais, já que, por exemplo, o JPMorgan, apenas em outubro passado, pagou 920 milhões de multa por manipular o mercado dos metais preciosos, depois de ter sido considerado culpado do mesmo crime em 2015 no mercado de câmbio.

Em suma, comportar-se mal ainda vale a pena, diante do ganho que isso garante. Uma espécie de cálculo de custo/benefício, do qual sempre sai vencedora a escolha de compensar as más condutas em vez de evitá-las ex ante. Pelo menos, é assim que o JPMorgan parece pensar, onde, desde 2000, houve 83 ações judiciais que culminaram no pagamento de 40 bilhões em multas e sanções.

Mas nada se compara ao Bank of America, que, diante de 86 disputas legais, desembolsou algo em torno de 91 bilhões. Em suma, a bonança do ano passado parece quase uma compensação pelo trabalho árduo dos anos anteriores, quando os bancos centrais entraram em uma fase de letargia no piloto automático pós-Lehman.

Para além desses resultados, os bancos ainda perseguirão as suas escolhas voltadas para a “preservação dos lucros diante da crise pandêmica” e anunciadas apenas em março passado, ou seja, o corte dos bônus em até 40% e a reorganização dos níveis de emprego? Porque surge a dúvida sobre se, diante de lucros estelares garantidos pela pandemia e pela intervenção em seu combate dos bancos centrais, alguns bancos exploram duplamente essa oportunidade, cortando pessoal (e custos), graças também ao by-pass já universalmente reconhecido e aceito do smart working.

E tem mais: apesar desses números estelares dizerem respeito a instituições de investimento dos Estados Unidos, com qual suplemento de sentimento o correntista de tipo europeu (tanto de varejo quanto principalmente corporativo, entendido como pequenas e médias empresas) abordará as novas normas relativas ao cheque especial, praticamente uma sentença de morte sob a forma de denúncia à central de risco após apenas 90 dias no vermelho e por valores irrisórios?

Em um mundo onde a elite das finanças pode violar sistematicamente as regras em nome do lucro, virando-se depois com multas convenientes em comparação com o lucro cessante que derivaria de um comportamento em conformidade com as normas, como o cidadão poderá reivindicar o seu próprio e legítimo cost of doing business?

Sem publicidade ou patrocínio, dependemos de você. Faça parte do nosso grupo de apoiadores e ajude a manter nossa voz livre e plural: apoia.se/outraspalavras