Deutsche Bank: pivô de mais uma crise financeira?

Por que eventual colapso do banco alemão poderia provocar novo repique da crise global aberta em 2008. O que este declínio revela sobre entranhas do sistema financeiro internacional

Por Ranulfo Paiva Sobrinho e Junior Ruiz Garcia, no EcoDebate

Publicado 14/10/2016 às 17:15

Por que eventual colapso do banco alemão poderia provocar novo repique da crise global aberta em 2008. O que este declínio revela sobre entranhas do sistema financeiro internacional

Por Ranulfo Paiva Sobrinho e Junior Ruiz Garcia, no EcoDebate

Estamos próximos a mais um desdobramento da crise financeira mundial iniciada em 2007. Desta vez, um dos potenciais estopins é o banco europeu, Deutsche Bank (Banco Alemão). A instituição financeira está sob o foco de atenção do Fundo Monetário Internacional (FMI) que declarou em seu relatório, em junho de 2016, que o Deutsche Bank pode ser um forte desencadeador de riscos sistêmicos, devido à sua alta exposição a derivativos (mais de 40 trilhões de dólares), redução no capital próprio e elevadas multas (14 bilhões de dólares) que deve pagar à justiça dos EUA devido à sua participação no desencadeamento da crise financeira em 2007. Desse modo, a eventual quebra do Deutsche Bank pode afetar negativamente outras instituições financeiras em todo o mundo. É mais ou menos como o efeito dominó, derruba uma peça as demais caem também. Só que neste caso, há os bancos centrais para socorrer tais instituições, muitas vezes às custas do sacrifício do contribuinte.

Ao invés de analisar as potenciais consequências negativas que surgirão caso ocorra mais uma crise financeira mundial, discutimos importantes questões pouco conhecidas, mas que afetam de maneira significativa a sociedade, sobre o papel do dinheiro na economia capitalista no século XXI. Mais especificamente, discutimos o processo de criação do dinheiro no sistema bancário. Esse tema é importante porque a maioria dos agentes do setor público e privado desconhece a relação que existe entre instituições financeiras, como o Deutsche Bank, e o processo de criação do dinheiro em seus países, seja diretamente seja indiretamente.

É importante que as pessoas conheçam a relação entre a criação do dinheiro e as instituições financeiras, pois assim, elas poderão enxergar as principais causas das crises econômicas no século XXI que afetam negativamente a vida de milhões de cidadãos e cidadãs tanto no Brasil como em outros países. Assim, o conhecimento sobre esse processo pode aumentar as chances de surgirem propostas mais realistas para enfrentar os problemas que afligem a sociedade no século XXI, as frequentes crises econômico-financeiras, a crise ambiental e social, manifestada no aumento do desemprego, da desigualdade social e da pobreza, entre outros. Inclusive, esse conhecimento pode auxiliar para derrubar supostos consensos criados artificialmente na sociedade.

Parte da reflexão apresentada a seguir, foram extraídos do ebook ‘Nuevo dinero para la sostenibilidad’, o qual explica com mais detalhes o processo de criação do dinheiro no atual sistema monetário internacional, assim como, apresenta novas maneiras de criar dinheiro sem ser por endividamento, que é modelo vigente na economia do século XXI.

O Dinheiro no Atual Sistema Monetário Internacional

No atual sistema monetário internacional, conhecido como padrão dólar, somente o banco central pode emitir o dinheiro através de instituição autorizada para imprimir o papel-moeda e cunhar as moedas metálicas. No Brasil isso é feito pela Casa da Moeda. O efetivo (papel-moeda e moedas metálicas) junto com o depósito bancário e reservas do banco central são considerados o dinheiro no atual sistema monetário internacional. A maioria das pessoas chamam de dinheiro somente o efetivo e desconhecem como ele é criado, assim como, a forma como são criados o depósito bancário e a reserva do banco central. Também desconhecem que a quitação de obrigações ocorre na maioria das vezes sem necessidade do dinheiro físico, mas, sim por meio de compensação de crédito, o dinheiro “eletrônico” ou “digital”. Por exemplo, o banco A deve R$ 100 milhões ao banco B que deve R$ 95 milhões ao banco A. Assim, somente R$ 5 milhões são transferidos do banco A para o banco B. Se o banco A não tiver os R$ 5 milhões para transferir, ele pode emprestar no mercado monetário, caso contrário, corre o risco de falir se não tiver os recursos para financiar o montante devido.

Efetivo, Reserva Bancária e Depósito Bancário

O efetivo somente pode ser emitido pelo banco central. Tanto as reservas do banco central, assim como os depósitos bancários, ambos são criados quando, respectivamente, o banco central e os demais bancos compram algo. Os bancos centrais criam as reservas toda vez que compram algo, isto é, a partir do nada. Conforme informa o banco central dos EUA*, o FED (Federal Reserve), toda vez que o banco central compra algo ele está criando dinheiro (reserva bancária). Esta reserva pode, se necessário, ser convertida em efetivo. Mas o que compra o banco central? Geralmente compra títulos de dívidas governamentais diretamente dos ‘dealers’ primários, moedas emitidas pelos bancos centrais de outros países.

Para ver como é criado o depósito bancário, antes é preciso esclarecer um detalhe importante com relação ao termo depósito bancário. Esse termo é confuso, pois, significa ao mesmo tempo o depósito propriamente dito quando um cliente deposita efetivo em sua conta bancária, mas, por outro lado, representa a aquisição de algo pelo banco (o contrato de dívida de um cliente) sem que este tenha a quantia correspondente em efetivo.

Conforme informa o banco central da Inglaterra, quando um cliente obtém um empréstimo bancário para comprar uma casa, por exemplo, R$ 200.000, o banco comercial simplesmente insere na conta de seu cliente um dígito em quantidade correspondente ao empréstimo. Ao fazer isso, o banco está criando o depósito bancário. Esse montante pode ser transferido diretamente para a conta bancária do vendedor em outro banco. As transações entre bancos são digitais e passam por compensação de crédito. Se um dos bancos não possui efetivo para saldar o montante que resulta após ter feito a compensação de crédito, ele recorre ao mercado monetário para obtê-lo. Para isso ele precisa ter algo para vender a fim de obter o efetivo. Geralmente, títulos de dívidas governamentais são, relativamente, fáceis de vender no mercado. Dessa forma, o endividamento dos governos é insumo precioso para o negócio dos bancos. Quais são esses bancos? Principalmente, os ‘dealers’ primários, como o Deutsche Bank. Mais detalhes são apresentados ao longo do texto. Quando estes bancos compram os títulos de dívidas do governo de um país eles estão criando depósitos bancários.

Mercado Monetário

Cabe destacar que o mercado monetário é subconjunto do mercado financeiro que envolve mercado de ações, derivativos, de títulos de dívida de longo prazo, entre outros. O mercado monetário reúne instituições (fundos de pensões, fundos mútuos, bancos, governos, entre outros) que possuem e estão dispostas a emprestar efetivo por curtíssimos períodos de tempo, um dia ou semanas, mas sempre menor que um ano, a bancos, governos e grandes empresas. Para que a venda ocorra, os bancos, por exemplo, precisam ter ativos financeiros confiáveis e lucrativos para vender às instituições com excesso de dinheiro em caixa. Um desses ativos financeiros é o título de dívida de governos como o dos EUA, Japão, Brasil, Alemanha, França, China, entre outros.

Outro aspecto interessante do capitalismo financeiro, é o fato de que a negociação de ativos no mercado financeiro não está restrita às instituições financeiras, mas há um movimento crescente da participação de instituição não-financeiras ou não-bancárias. No capitalismo financeiro, as empresas não-bancárias ou não-financeiras têm usado seu “excesso” de caixa para aplicar em ativos financeiros. O relatório da UNCTAD (United Nations Conference on Trade and Development), publicado em setembro de 2016, revelou que o fenômeno da “financeirização” das empresas não-bancárias no mundo já está tendo efeitos negativos em países desenvolvidos. O mesmo fenômeno já está em curso no Brasil, e o relatório aponta que esteja promovendo uma redução dos investimentos produtivos em função da maior aplicação dos recursos pelas empresas não-bancárias no mercado financeiro. Esse é um elemento novo, que pode agravar ainda mais uma eventual crise de liquidez, porque afeta diretamente as empresas, acelerando os efeitos da crise financeira na chamada Economia Real. Agora vamos falar um pouco dos ‘dealers’ primários.

‘Dealers’ Primários

O Deutsche Bank, assim como o banco falido Lehman Brothers, pertence a um grupo de instituições financeiras conhecidas como ‘dealers’ primários, os quais participam no processo de criação do dinheiro conjuntamente com o governo nacional e o banco central. Para saber quais são os ‘dealers’ primários que atuam no Brasil consulte a página web do Ministério da Fazenda. Neste processo, os ‘dealers’ primários têm o privilégio de comprar em primeira mão os títulos de dívida emitidos pelo governo de um país. Quando estes bancos compram os títulos de dívidas do governo de um país eles estão criando depósitos bancários. Os títulos de dívidas representam a dívida de um governo perante alguém. Quando o governo de um país emite um título de dívida, isto é, se endivida, geralmente se compromete a pagar o montante emprestado acrescido de juros em porcentuais maiores que zero. Há exceções, como o que está ocorrendo nas principais economias mundiais, isto é, os governos estão se endividando, mas pagando juros negativos.

Os ‘dealers’ primários, como o Deutsche Bank, compram os títulos de dívidas governamentais para, além de lucrar com os juros, negociá-los no mercado monetário em períodos que não possui recursos financeiros, como efetivo, suficiente para financiar as suas atividades. Isso ocorre normalmente em momentos de expansão econômica, quando tais bancos expandem o crédito sem ter necessariamente o efetivo para respaldá-lo. Tais momentos de expansão econômica ocorrem quando entram recursos financeiros internacionais no sistema bancário de um país e que parte destes estejam disponíveis para empréstimos de curto prazo no mercado monetário.

Se os bancos não possuem ativos financeiros facilmente comercializáveis no mercado monetário, há o risco de quebra, por falta de liquidez. Assim, quando há falta de liquidez no sistema bancário, entra em cena o emprestador de última instância, os governos e bancos centrais, na tentativa de evitar o efeito dominó no sistema financeiro. Dinâmica similar aconteceu na crise de 2008, quando o Lehman Brothers não tinha ativos financeiros que fossem confiáveis e facilmente comercializáveis no mercado monetário, ou seja, o banco não tinha ativos líquidos, facilmente convertíveis em dinheiro. Os ativos que possuía não eram em sua maioria os títulos de dívidas do governo dos EUA, mas sim de seus clientes. Durante décadas os títulos de dívida dos clientes eram confiáveis pois eles pagavam em dia os juros das dívidas. No momento que o nível de endividamento dos clientes aumentou a ponto de atrasarem ou não pagarem os juros das multas, tais títulos deixaram de ser confiáveis e não comercializáveis no mercado monetário. Naquele momento o governo dos EUA deixou o banco quebrar, mas em seguida, entrou fortemente para salvar o seu sistema financeiro, para evitar o efeito dominó.

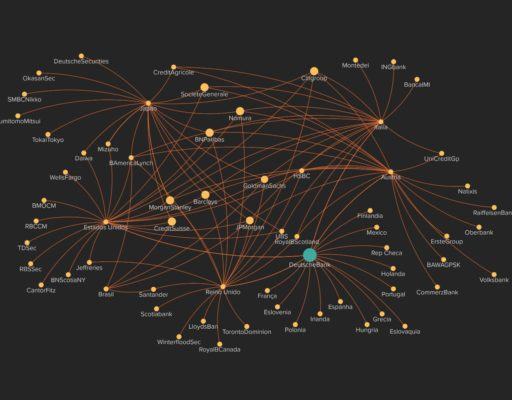

Os ‘dealers’ primários formam uma rede global muito complexa, pois, cada instituição pode participar no processo de criação do dinheiro em diferentes países. O Deutsche Bank, por exemplo, atua como ‘dealer’ primário em vários países, juntamente com outras instituições financeiras. A interação dessas instituições financeiras é representada na figura 1.

Figura 1 – Conexões no Sistema Financeiro Global do Deutsche Bank. Fonte: preparado por Ranulfo Paiva Sobrinho. Clique na imagem para ampliar

Nota: acesse a versão interativa da figura.

Esta é uma pequena amostra para ilustrar a complexidade de conexões entre governos e bancos no processo de criação do dinheiro. Essa é a face do capitalismo financeiro. O resultado dessa complexa redes de conexões é o aumento da fragilidade do sistema financeiro, potencializando o efeito dominó, que juntamente com a financeirização das empresas não-bancárias acelerar o espraiamento da crise financeira para a Economia Real.

No atual processo de criação do dinheiro instituições financeiras, como o Deutsche Bank, apresentam risco de quebrar e de causar um efeito dominó que afetaria negativamente a vida de milhões ou mesmo bilhões de famílias no mundo. Outras instituições financeiras também são consideradas com elevado risco sistêmico e são elas que participam no processo de criação do dinheiro. Existe alternativa para reduzir a fragilidade do sistema? Independente da resposta, a sociedade está debatendo esse problema? Não está na hora de mudar a forma como o dinheiro é criado? Não seria melhor se o dinheiro fosse criado para atender as necessidades das pessoas; para propiciar um ambiente mais seguro para as empresas desenvolverem seus negócios e gerarem empregos; para que os governos não precisem se endividar com tais instituições financeiras toda vez que precisarem de mais dinheiro; para resolver os problemas ambientais; entre outros.

Existe um debate, mas este ainda é marginal. Há iniciativas em curso em vários países neste sentido. O livro, ‘Nuevo Dinero para la Sostenibilidad’, apresenta esse debate e as iniciativas em curso no mundo, assim como o funcionamento do processo de criação do dinheiro. Tentar solucionar os problemas econômicos, sociais e ambientais sem mudar a forma como o dinheiro é criado é tentar tapar o sol com a peneira.

—

Ranulfo Paiva Sobrinho PhD em Economia. Co-Fundador de Sustainability School. Membro do Grupo de Estudos em MacroEconomia Ecológica

Junior Ruiz Garcia PhD em Desenvolvimento Econômico, Espaço e Meio Ambiente. Professor do Departamento de Economia da Universidade Federal do Paraná. Membro do Grupo de Estudos em MacroEconomia Ecológica